I contribuenti che intendono regolarizzare la loro posizione con il fisco generalmente utilizzato il modello F24. Si tratta di un modello specificamente pensato proprio per versare tributi, e ognuno di essi è associato a un codice a quattro cifre. Ma cosa indica il codice tributo 2002? Quando si può fare ricorso a questo codice? Dove deve essere inserito all’interno del modello F24 affinché quest’ultimo sia compilato correttamente? Di seguito le risposte alle domande più frequenti.

Codice tributo 2002: a cosa serve? Che cos’è l’IRES?

Come già accennato, ogni codice a quattro cifre da inserire nel modello F24 è associato a uno specifico tipo di pagamento o tributo. Nel caso del codice tributo 2002, si tratta però del codice idoneo per i versamenti relativi all’imposta IRES. Si tratta di una imposta sul reddito delle società, è proporzionale e calcolata sulla base di un’aliquota fissa al 24%. Fino al 2008 è stata conosciuta come IRPEG (Imposta sul Reddito delle Persone Giuridiche).

Sono sottoposte al pagamento dell’IRES le società di mutua assicurazione, le società cooperative e le società di capitali (srl Spa, Sapa) residenti in Italia. E non solo: anche enti pubblici e privati e i trust sempre residenti in Italia. nonché le altre tipologie di società, sia con personalità giuridica sia senza, non residenti in Italia. Infine, sono compresi anche trust, associazioni non riconosciute e consorzi.

Questa imposta, come accennato, ha soppiantato l’IRPEG nel 2008. La causa di questo cambiamento è da cercare in particolare nella necessità, da parte dell’Italia, di adeguarsi al regime fiscale delle imprese e dei capitali adottato dagli altri Paesi Membri dell’Unione Europea.

Per quanto riguarda il calcolo dell’IRES, va specificato che questo avviene sulla base del reddito di cui al Testo unico delle imposte sui redditi (dpr n. 917 del 22 dicembre 1986). Questo è quindi sottoposto al calcolo in base ai seguenti fattori:

- la categoria di appartenenza del soggetto chiamato a versare l’IRES

- la residenza del soggetto;

- il tipo di attività svolta.

Se i soggetti sono residenti in Italia, il reddito da prendere in considerazione e sul quale si applica l’aliquota del 24% comprende ogni reddito che deriva dall’attività svolta. I soggetti sottoposti a pagamento dell’IRES che però non sono residenti in Italia, invece, la calcolano solo sulla base del reddito derivante da attività svolta in Italia.

Come inserire il codice tributo 2002 nel modello F24?

Come detto, il codice tributo 2002 va utilizzato all’interno del modello F24 per provvedere al pagamento dell’IRES, l’imposta sul reddito delle società. Nello specifico, è utilizzato per indicare il pagamento quale acconto della seconda rata dell’IRES. In alternativa, si usa per indicare il versamento degli importi in una unica soluzione.

L’IRES può essere infatti versata o quale saldo in relazione all’anno oggetto della dichiarazione. Oppure, può essere versata sotto forma di acconto per l’anno successivo. A sua volta, quest’operazione può essere effettuata in una unica rata oppure in due rate in base all’ammontare.

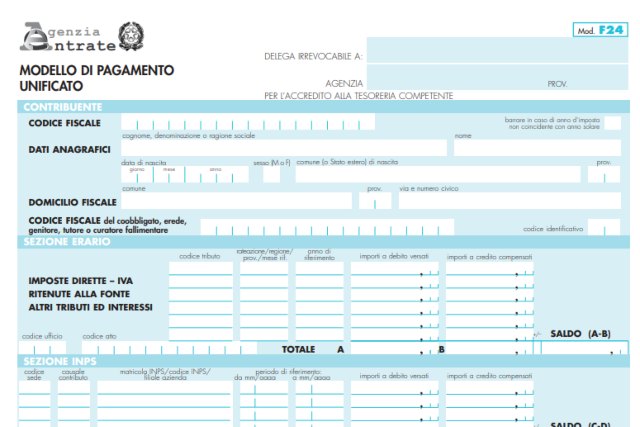

In ogni caso, il codice tributo 2002 deve essere inserito nel modello F24 nella sezione “Erario”. Nella prima colonna va inserito appunto il codice tributo, ovvero 2002. Nella seconda colonna deve essere inserito l’anno di riferimento per esteso. Infine, nella quarta colonna deve essere inserito l’importo complessivo dovuto per il pagamento dell’IRES, sia che sia il saldo che la seconda rata.

Quando scade l’IRES nel 2022?

Per la scadenza IRES 2022, se l’importo degli acconti è superiore a 103 euro, si può optare per la divisione in due rate. Di queste, la prima deve essere pagata entro il 30 giugno 2022. La prima rata rappresenta il 40% di quanto dovuto. Invece la seconda rata deve essere pagata entro il 30 novembre 2022 ed è pari al restante 60%. Nel caso dei lavoratori di cui ai moduli ISA (Indici Sintetici di Affidabilità fiscale), ogni rata ammonta al al 50%.